Комментарии

В рамках БШ арбитраж не возможен. Безрисковые прибыльные комбинации су...

В рамках БШ арбитраж не возможен. Безрисковые прибыльные комбинации су...

q-trader не уверен в отсутствии арбитража при данной схеме вычисления стоимости...

не уверен в отсутствии арбитража при данной схеме вычисления стоимости...

Руслан Работа предстоит огромная

Работа предстоит огромная

EVVA Хорошо пишете, жизненно. Все-таки, для того, чтобы делать по-настоящем...

Хорошо пишете, жизненно. Все-таки, для того, чтобы делать по-настоящем...

Харита Рекомендую также ознакомится с продолжением темы http://q-trading.ru/i...

Рекомендую также ознакомится с продолжением темы http://q-trading.ru/i...

q-trader

| Excel – применяем на практике калькулятор вероятности просадки |

| 09.12.2010 12:50 |

|

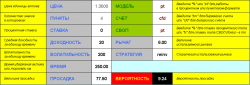

Просадка, пожалуй, самая важная мера риска инвестиции или торговой системы. Определить этот показатель можно по-разному. Напр., как падение с «пика» до «дна» эквити/депозита. Однако наиболее неприятная просадка – это потеря значительной части стартового капитала. Если торговый счет вырос, допустим, в 8 раз, потеря даже половины этих средств не столь уж обидна – все равно остаешься «в плюсе». 50% просадка же начального капитала воспринимается гораздо болезненней. В этом уроке демонстрируются практические примеры оценок вероятности такого вида просадки при помощи нашего калькулятора. Пример 1. Forex-трейдинг Начинающий трейдер разработал торговую систему для пары EUR/USD. Его стартовый капитал 1000$. Минимальный размер лота в ДЦ 1000 единиц покупаемой валюты («микро-форекс»). Тестирование системы на исторических данных дало следующие результаты:

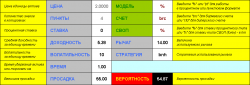

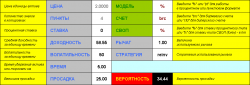

Система с такими показателями может давать до 250% годовых. Текущий ценовой уровень по EUR/USD 1.3500. Система предполагает как длинные, так и короткие сделки примерно в равной пропорции, поэтому в среднем свопами можно пренебречь. Оптимальный финансовый рычаг для торговли с реинвестированием по такой системе составляет 6.75. Для пущей страховки трейдер решает округлить его вниз до 6. При таком рычаге в первой сделке будет открыта позиция размером 4 лота. Его интересует вероятность события, что он не сможет больше торговать по своей системе, соблюдая выбранные правила манименеджмента – рычаг равный 6. Это событие наступит, если его капитал уменьшится до 225$. Максимальный рычаг, предоставляемый ДЦ 1:100. В этом случае он сможет купить минимальный лот, но его текущий рычаг будет больше 6, что нарушит выбранную стратегию управления капиталом. Таким образом, «банкротство» системы наступит при просадке в |(225$/1000$ - 1)*100%| = 77.5%. Трейдер предполагает торговать по системе около года – 250 торговых дней. Итак, вероятность искомого события на этом временном интервале – 9.24%. Дальнейшие действия трейдера будут зависеть от его личного восприятия риска. Кто-то может рассматривать такую вероятность как «терпимую», кто-то захочет снизить рычаг, чтоб понизить вероятность банкротства. Напр., при рычаге 5, точка банкротства повышается до 270$ на депозите, а просадка снижается до 73%. Если ввести эти цифры, калькулятор должен выдать результат: вероятность 6.6%. Можно также вычислить предельную вероятность такого события – при «бесконечно долгой» торговле по системе. Для этого нужно просто ввести в графу «Время» большое число, напр., 10000 дней. Такая вероятность составляет 10.8%. Пример 2. Фьючерсные спекуляции Спекулянт изучил «расстановку сил» и пришел к выводу, что в ближайший квартал цены на золото могут вырасти на 5%. Дело было в начале апреля. Он решает купить июньский фьючерс на золото (со сроком истечения в конце июня). Июльские фьючерсы торгуются на уровне 1400$ за тройскую унцию. На фьючерсных рынках нет «платы за кредит», но разница спотовой и фьючерсной цен выполняет аналогичную функцию, поскольку в момент истечения контракта они сходятся, и покупатель теряет эту сумму вне зависимости от того, куда двинется рынок. Однако поскольку долларовые процентные ставки очень низкие, этой разницей в расчетах можно пренебречь. Спекулянта интересует вероятность наступления margin call. Для ее вычисления необходимо знать ожидаемую доходность и волатильность. Спекулянт ожидает 5% рост. Это и есть доходность? Нет. Здесь нужно знать среднюю арифметическую доходность. К счастью ее можно оценить, даже не прибегая к статистике котировок. Для этого сначала надо определить ожидаемую волатильность. Проще всего посмотреть на цены опционов – поскольку они зависят от будущей волатильности, по ним можно узнать подразумеваемую волатильность базового актива. Предположим, что она составляет 20% годовых. Вычисляя необходимые параметры, нужно приводить их к единому временному базису. В этом случае удобнее приводить к квартальному – ¼ года. Квартальная волатильность составит 0.2/sqrt(4) = 0.1, или 10%. Теперь можно найти ожидаемую арифметическую доходность. При невысоких цифрах ожидаемого роста она вычисляется очень просто: 0.05+0.12/2. В точной формуле первое слагаемое будет: ln(1.05). Как бы то ни было, пусть, ожидаемая доходность составляет 5.38%. Теперь есть все необходимое для вычисления вероятности margin call. Первоначальная маржа по контракту 6000$, поддерживающая 4500$. Предположим, спекулянт вносит на депозит брокеру 10000$ и покупает один контракт размером 100 унций. Его стоимость составит 1400$ х 100 = 140000$. Финансовый рычаг 140000$/10000$ = 14. Спекулянт не собирается как-либо корректировать размер позиции в течение жизни контракта, поэтому такая стратегия по смыслу совпадает с buy & hold (bnh). Margin call наступит при |(4500$/10000$ - 1)*100%| = 55% просадке депозита. Ее вероятность составляет 54.87%. Спекулянт решает, что эта цифра слишком высока. Более приемлемой ему кажется 12.9% – вероятность margin call при рычаге 5. Значит, он должен поместить на депозит 140000$/5 = 28000$. При этом в случае успеха он получит 5%*5 = 25% прибыли за квартал, или (1.254 - 1)*100% = 144.14% в годовом выражении. Пример 3. Инвестиции на фондовом рынке Недавно прошло IPO перспективной компании. Теперь ее акции может купить любой желающий, воспользовавшись услугами брокерской фирмы. Инвестор изучил фундаментальные показатели, прогнозы аналитиков и т.п. В итоге он полагает, что в течение 5 лет эта акция вырастет в 10 раз. Это предполагает годовой рост на (101/5 - 1)*100% = 58.49%. Индивидуальная склонность инвестора к риску такова, что он готов терпеть только 25% просадку, поэтому он хочет, чтобы ее вероятность была достаточно маленькой. Для ее вычисления уже почти все готово. Осталось только оценить будущую волатильность. Зная ее и предполагаемый рост, можно вычислить ожидаемую арифметическую доходность. Поскольку акция новая, история котировок еще очень короткая. В этом случае можно воспользоваться методом аналогии – изучить долгосрочные волатильности схожих компаний и, усреднив их, получить искомую оценку. Проделав все эти процедуры, инвестор получил оценку волатильности 50% годовых. Ожидаемый рост выражается двухзначной цифрой, поэтому лучше воспользоваться точной формулой для нахождения доходности: ln(1.5849) + 0.52/2 = 58.55%. При таких параметрах вероятность 25% просадки в течение 5 лет составляет 34.44%. Инвестор полагает такой риск слишком высоким. Что можно сделать в этой ситуации? Первый вариант – вложить в эту акцию только часть денег, а на другую часть купить еще какую-то перспективную бумагу. Второй – сформировать портфель из акции и высококачественной облигации. Допустим, выбран второй вариант, и доходность облигации составляет 10% (ставка 10). Тогда вероятность 25% просадки для портфеля, состоящего на половину из акции и на половину из облигации (рычаг 0.5) составит 5.67%. Инвестора такой вариант устраивает, и он отдает распоряжения о покупке соответствующих активов. Резюме Приведенные примеры не являются исчерпывающими. Калькулятор вероятности просадки можно применять и на других инструментах, в других ситуациях. Кроме того, хоть в примерах и использовались разные рынки в различных контекстах, они не специфичны. Напр., вероятность margin call можно оценивать не только для фьючерсов, но и для forex и т.д. и т.п. © q-trader

|

Вход |

Вход | Регистрация

Регистрация

О проекте

О проекте Правовая информация

Правовая информация Напишите нам

Напишите нам Карта сайта

Карта сайта Новости

Новости Статьи

Статьи Рынки

Рынки Калькуляторы

Калькуляторы Софт

Софт Архив котировок

Архив котировок Индикаторы

Индикаторы Библиотека

Библиотека Словарь

Словарь Форум

Форум

Комментарии

Скачать можно здесь: http://narod.ru/disk/5945456001/Joshi%20The_concepts_of_mathematical_finance.pdf.html

RSS лента комментариев этой записи