Комментарии

В рамках БШ арбитраж не возможен. Безрисковые прибыльные комбинации су...

В рамках БШ арбитраж не возможен. Безрисковые прибыльные комбинации су...

q-trader не уверен в отсутствии арбитража при данной схеме вычисления стоимости...

не уверен в отсутствии арбитража при данной схеме вычисления стоимости...

Руслан Работа предстоит огромная

Работа предстоит огромная

EVVA Хорошо пишете, жизненно. Все-таки, для того, чтобы делать по-настоящем...

Хорошо пишете, жизненно. Все-таки, для того, чтобы делать по-настоящем...

Харита Рекомендую также ознакомится с продолжением темы http://q-trading.ru/i...

Рекомендую также ознакомится с продолжением темы http://q-trading.ru/i...

q-trader

| GOLD - SILVER = PROFIT |

| 20.08.2010 16:39 |

|

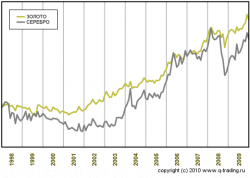

В течение тысячелетий золото остается символом богатства и роскоши. Кроме того, долгое время золото выполняло еще и функцию денег. Бумажные деньги – пока лишь небольшой отрезок в финансовой истории человечества. По этим причинам золото является одним из наиболее ликвидных финансовых инструментов как на спот-рынке, так и на фьючерсном. Спрос на золото, а значит и цена, повышается в периоды финансовых неурядиц и экономического спада, когда традиционные инструменты инвестирования – акции дают сбой, и фондовые рынки рушатся. Ликвидность золота не вызывает сомнений. Быть может, и доллар когда-то рухнет, но пока у людей будет стремление к роскоши, золото всегда будет в цене. Несомненная высокая ликвидность золота означает не только, что его можно быстро продать с минимальными издержками, но и возможность повышения прибыли от инвестиций за счет использования корреляции… Предлагаемая идея носит технический характер. Если вы решили, что имеется благоприятный момент для вложения в золото, есть возможность повысить его доходность (или понизить риски) за счет одновременной короткой продажи серебра. На языке спекулянтов это называется «спред-трейдинг», когда торгуется разница цен по близким инструментам. Давайте посмотрим на логарифмический график доходности золота и серебра за период 1998 – 2009. Такой вид графика удобен для сравнения роста инструментов.

На картинке невооруженным взглядом видно, что эти инструменты часто движутся синхронно (пики и впадины совпадают). На профессиональном языке финансового анализа такое поведение описывают как «сильно коррелированное». Корреляция как раз и измеряет степень синхронности этого движения. Корреляция золота и серебра составляла 0.71. Это достаточно высокая цифра: максимальное значение корреляции – единица. Для простоты это можно понимать следующим образом: в 71% случаев движение цен золота и серебра совпадают. Золото растет – серебро растет, и наоборот. Каким образом можно использовать эту высокую синхронность? Вся соль здесь в понимании того, из чего складывается рост при торговле с реинвестированием. Многие ошибочно полагают, что рост измеряется средней арифметической доходностью. Это верно лишь отчасти. Если доходность инструмента не является фиксированной, как, напр., у облигации, то его цена будет подвержена случайным колебаниям, т.е. присутствует волатильность. Именно волатильность корректирует процентный рост. Это выражается следующим соотношением:

РОСТ = ДОХОДНОСТЬ - 0.5 x ВОЛАТИЛЬНСТЬ2

Из средней доходности надо вычесть половину квадрата волатильности. Следовательно, чтобы увеличить рост (среднюю геометрическую), нужно или поднимать доходность или снижать волатильность. Вот здесь то и пригодится корреляция! Давайте подумаем, что произойдет, если одновременно купить золото и продать серебро? Короткая продажа серебра не представляет проблем как на споте (forex), так и на фьючерсном рынке. Когда золото будет расти, серебро в большинстве случаев тоже, но поскольку оно продано, это будет приносить не прибыль, а убыток. Продажа серебра превращает положительную корреляцию с золотом в отрицательную. За счет этого волатильность суммарной позиции будет ниже, чем по этим инструментам в отдельности, поскольку рост стоимости одной позиции будет гаситься падением стоимости другой, и наоборот. Значит, если правильно подобрать пропорцию для продажи серебра, можно повысить доходность золота за счет снижения волатильности общей позиции или, по крайней мере, понизить риски. Обратимся к историческим данным. Средняя доходность золота составляла 12.49% годовых, а волатильность – 16.79%. Серебро: 12.77% и 28.85% соответственно. Рост золота составлял 11.71%, а серебра 8.98%. Не смотря на то, что средняя арифметическая доходность серебра была чуть выше, золото росло быстрее за счет более низкой волатильности (более чем в 1.7 раза ниже). На картинке это также видно – большую часть времени график серебра находится ниже золота. Оптимальная пропорция (вычислить ее можно при помощи специальной формулы) соответствующая позиции без рычага в этот период была 0.9 : -0.1. Ее можно было увеличивать вплоть до 5.16 : -0.6 (покупка золота на сумму в 5 раз превышающую депозит и продажа серебра на сумму 60% от депозита). Оптимальным рычагом для золота по отдельности был 4.43. При таком рычаге можно было увеличить рост с исходных 11.71% до 32% при волатильности 74%. При использовании стратегии с короткой продажей серебра можно было достигнуть тех же 32% при волатильности всего лишь 63%, т.е. со значительно меньшим риском (эффект хеджирования), или же можно было достигнуть 33% роста при волатильности 74%, т.е. увеличить доходность, не увеличивая риск. В данном случае прирост доходности был невелик, поскольку серебро в долгосрочной перспективе не слишком отставало от золота. Однако если внимательно отслеживать возможности, этот прирост можно значительно увеличить. Кроме того, торговля спредом может принести и дополнительный фиксированный доход за счет короткой продажи! При «шорте» на депозит поступает дополнительный кэш, и при нормальных брокерских условиях он будет давать процентный доход. На фьючерсах это также будет иметь место. В норме фьючерсная цена выше спотовой на величину процентной ставки, и по мере приближения срока поставки эти цены сближаются, т.е. фьючерсная цена постепенно падает независимо от движения цен по базовому активу. При продаже фьючерса это падание будет приносить дополнительный доход. В чем ценность этой идеи именно для спреда «золото – серебро», ведь в принципе ее можно использовать для любых сильно коррелированных инструментов, например, акций? Суть здесь в устойчивости различий в волатильностях. Золото более ликвидно, чем серебро, и это находит отражение в более низкой его волатильности. Справедливость этого утверждения подтверждается и на других инструментах, например, основные валюты ликвиднее фондовых индексов, и волатильности у них тоже ниже. Предпочтения в отношении золота и серебра складывались веками, поэтому логично предположить, что и в будущем золото будет оставаться более ликвидным инструментом, а, следовательно, иметь более низкую волатильность, чем серебро. Ликвидность акций же может меняться. Состав «голубых фишек» хоть и медленно, но обновляется. Сегодня более ликвидная акция, может завтра стать менее ликвидной, а значит и более волатильной. Почему так важно устойчивое соотношение волатильностей? Ответ на этот вопрос дает формула роста. Инструмент с устойчиво большей волатильностью – всегда кандидат на короткую продажу, поскольку он имеет тенденцию к меньшему росту. Различие в волатильности по золоту и серебру связано с их ликвидностью, следовательно, имеет устойчивый характер, поэтому данная пара идеальный вариант для спред-трейдинга. Нужно только ловить моменты, когда ожидаемая доходность серебра понижается по сравнению с ожидаемой доходностью золота, а повышенная волатильность серебра даст «фору» для короткой продажи. Таким образом, шансы увеличить прибыль при торговле спредом «золото – серебро» при прочих равных условиях выше, чем, например, при торговле спредом акций.

q-trader

|

Вход |

Вход | Регистрация

Регистрация

О проекте

О проекте Правовая информация

Правовая информация Напишите нам

Напишите нам Карта сайта

Карта сайта Новости

Новости Статьи

Статьи Рынки

Рынки Калькуляторы

Калькуляторы Софт

Софт Архив котировок

Архив котировок Индикаторы

Индикаторы Библиотека

Библиотека Словарь

Словарь Форум

Форум

Комментарии

RSS лента комментариев этой записи